コロナとTV-CM:第四回 デジタル / ヘルスケア業界 (TV-CM年報2020-21、四半期別業界動向 2020年7〜9月)

テレビの放送記録であるTVメタデータから、日本で放送されたTV-CMの動向を振り返る「TV-CM年報2020」。コロナ禍の中でTV-CMにはどのような影響があったのか。

4回目の今回は、2020年7〜9月期の業界別動向を振り返る。

<これまでの「TV-CM年報2020」>

・コロナとTV-CM:TV-CM年報2020

・コロナとTV-CM:第二回 自動車 / 不動産業界 (TV-CM年報2020、四半期別業界動向 2020年1〜3月)

・コロナとTV-CM:第三回 食品 / ドリンク業界(「TV-CM年報2020」四半期別業界動向・2020年4〜6月)

4-1:ウィズコロナとTV-CM 2020年7〜9月期

前回はコロナによる緊急事態宣言の下でTV-CMはどのように対応してきたのかを見てきた。今回は、宣言解除後の2020年7〜9月期の動向を見ていこう。

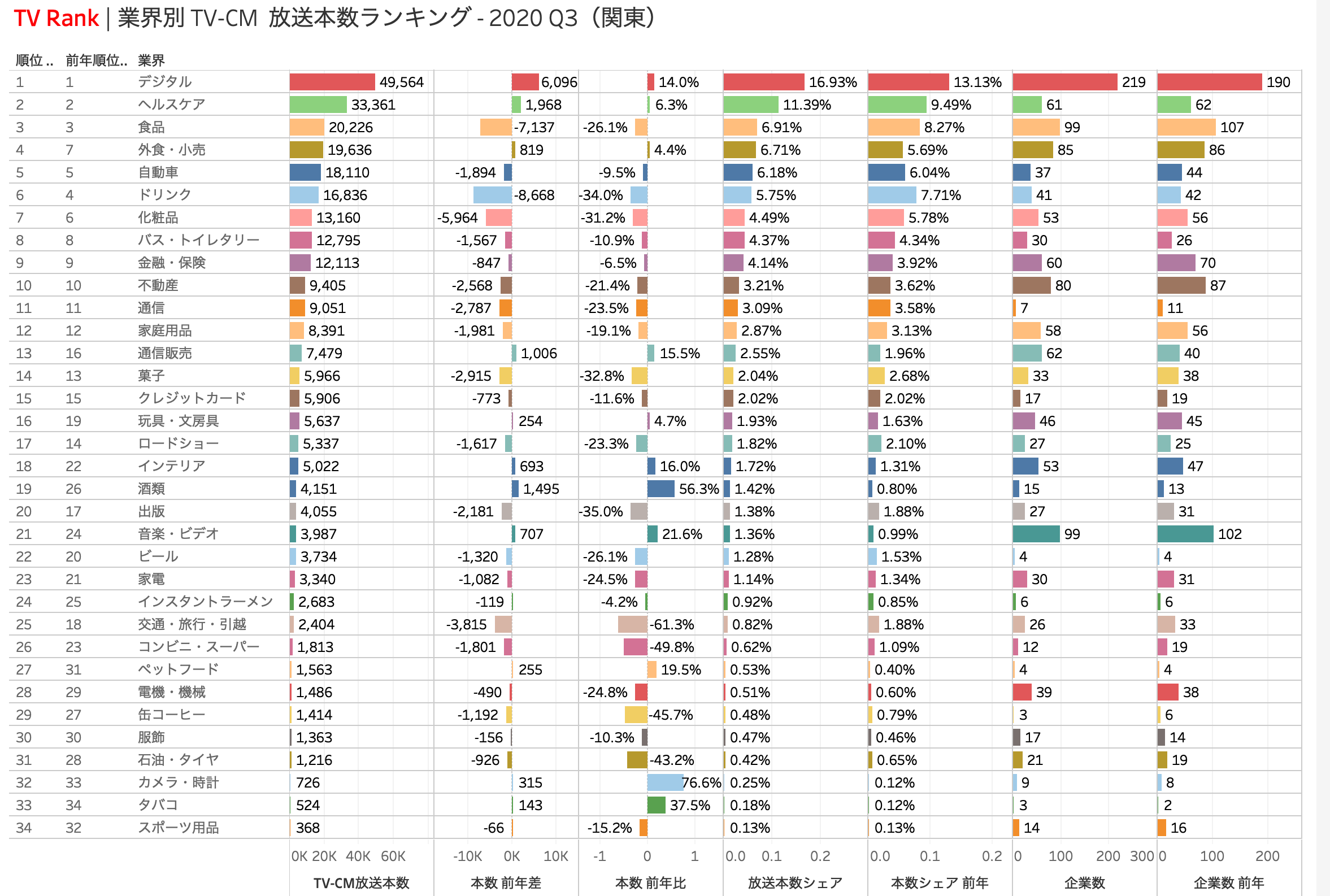

図1は2020年7〜9月期の業界別TV-CM放送本数ランキング(関東)だ。

5月まで続いた緊急事態宣言が明けたとは言え、7〜9月期は後に第2波と言われる感染の再拡大が続いており前期と同様TV-CM全体のマイナス基調は変わっていない。GOTOキャンペーンに代表されるように、コロナとの共存を図りながら経済を再始動させる模索がおこなわれたが、急減したTV-CMが回復するほどの力強い動きは見られなかったのがこの7〜9月期だ。

さらに、前期まではデジタルと共に前年比で出稿を拡大していたヘルスケア業界も、ここにきてTV-CMの伸びが4〜6月期の前年比17.2%から6.3%へとプラス幅が鈍化、上位での前年比2桁増はデジタルのみの一強状態となってしまった。

アクセルとブレーキを同時に踏むとも評されるウィズコロナの経済対策だが、すくなくとも短期的なTV-CM市況にはその改善傾向はまだ大きくは見られない、というのが実情だ。

それでもTV-CMの放送本数でプラスになったのは、緊急事態宣言明けとGOTOキャンペーンの開始を受けて外食・小売業界が前年比4.4%のプラス。以下12位までは全て前年比マイナスが続くが、13位の通信販売が前年比15.5%の二桁増。さらに、緊急事態宣言下と変わらずステイホームの恩恵を受けて、家で過ごす時間が増えての需要増に対応したインテリア、酒類、音楽・ビデオ、ペットフードなどの業界がプラスとなった。緊急事態宣言が明けても、感染拡大が続く限りはステイホームの基調が続いており業界別の景況動向には大きな変化はないようだ。毎日拡大していく感染者数の数値は人々に不安な心理を与え続け、それが生活や仕事をする上での行動制限となり、結果として感染拡大の状況が大幅に改善しない限りは抜本的な経済の反転は望めないと言うことだろう。経済担当大臣が感染対策の指揮を取るのもここに理由があるのだろうし、各業界も短期的で個別的な需要刺激策よりも、抜本的な感染拡大阻止を強く求めたいところだろう。そのほうが、結果としてマクロで見た場合の社会コストは少なくなるはずだ。

では、この環境下でも前年比プラスを維持している上位2業界、デジタルとヘルスケアの状況をもう少し詳しく見てみよう。

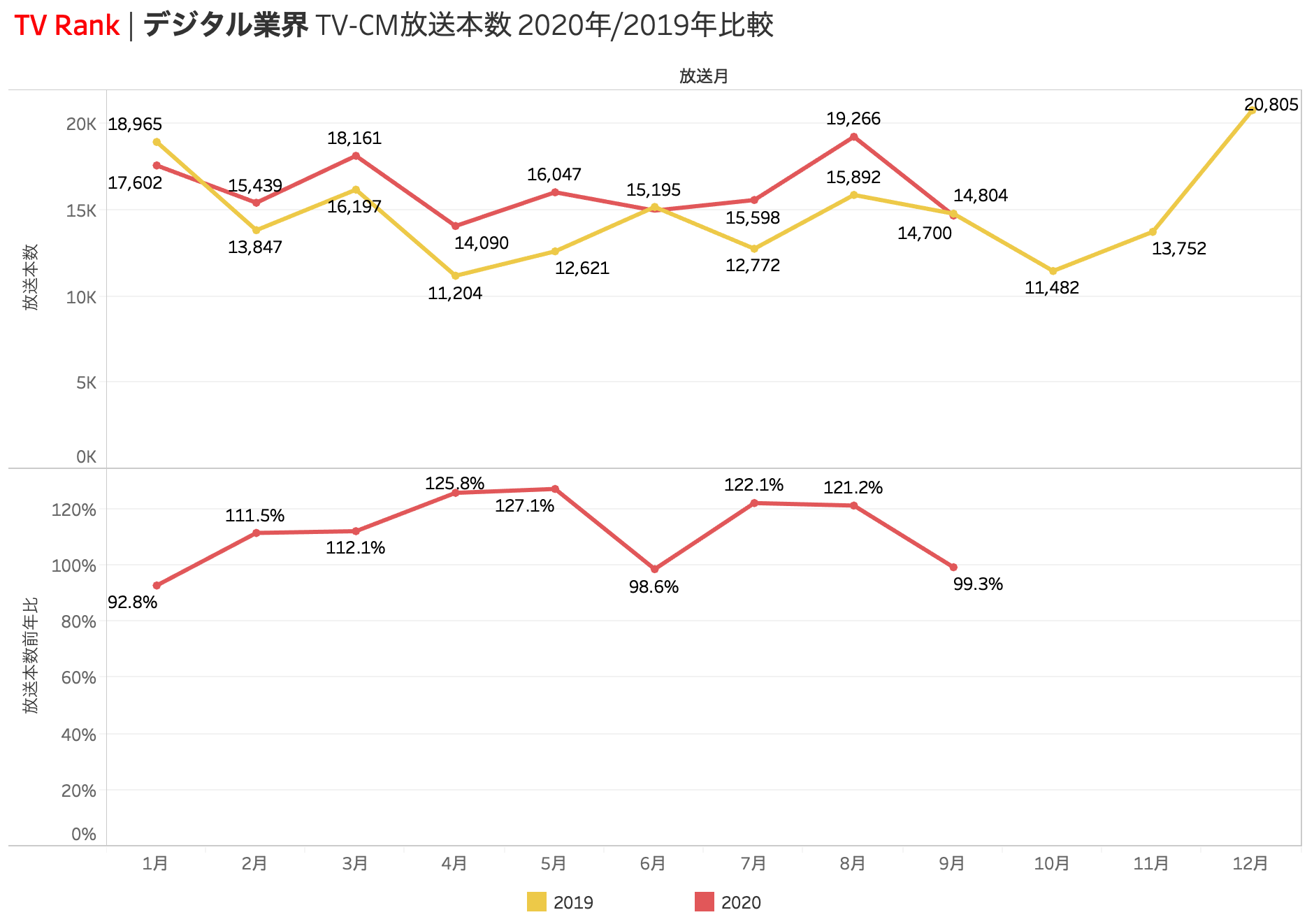

図2はデジタル業界の月別TV-CM放送本数を2020年と2019年で比較したものだ。赤の折れ線が2020年、黄色が2019年である。

デジタル業界のTV-CM出稿は、国内もコロナ禍に見舞われだした2020年の2月から前年比でプラスに転じている。その後も順調に出稿を伸ばし、緊急事態宣言が発出された4月以降は前年比20%以上のプラスとなっている。6月、9月こそ前年並となったが、この月はCM放送本数が15,000本前後と元々放送本数が多い月だった。つまりコロナの影響は、デジタル業界としてCM放送本数が比較的少なかった4、5、7月を底上げした形となったと言える。

アプリやネットサービス、デジタルコンテンツに代表されるデジタル業界のTV-CM需要は、ユーザーのサービス利用時間が増える、冬休み、春休み、夏休みと、短期だがGWの週に集中する傾向がある。従来のこれら繁忙期に加えて、コロナは本来は比較的閑散期であった月にまで底上げ効果をもたらしたということになる。コロナによりデジタル業界は通期で繁忙期となったのである。ステイホームで時間が増え、人々がそれだけデジタルコンテンツに接触するチャンスが増えた、ということだ。

デジタル業界にとって、今や毎日が繁忙期並みの活況になったのである。コロナはデジタル業界に革命的なビジネスチャンスをもたらしている。これには単にコロナによる行動制限、生活制限の有力な解決先がデジタルである、と言う以上の意味合いがある。コロナ禍は、日本で言えばかつての黒船来航に匹敵するような破壊的な起爆剤として、デジタルによる社会構造の変化を強烈に推し進めてる存在になりつつあるのだ。各業界でDX化の推進が叫ばれるのも、これが理由だ。コロナは決して一過性の現象ではない。私たちが何となく未来のある時点に見据えていたデジタル化のプロジェクトを、強烈に前倒しし、優先順位の最上位に置くインパクト・ファクターとなったのだ。

これはチャンスである。ビッグウエーブだ。乗り遅れてはいけないヤバいやつだ。どの業界も、今ここでビジネス構造のデジタル化を成し遂げなければ、決定的に出遅れてしまうかもしれない。

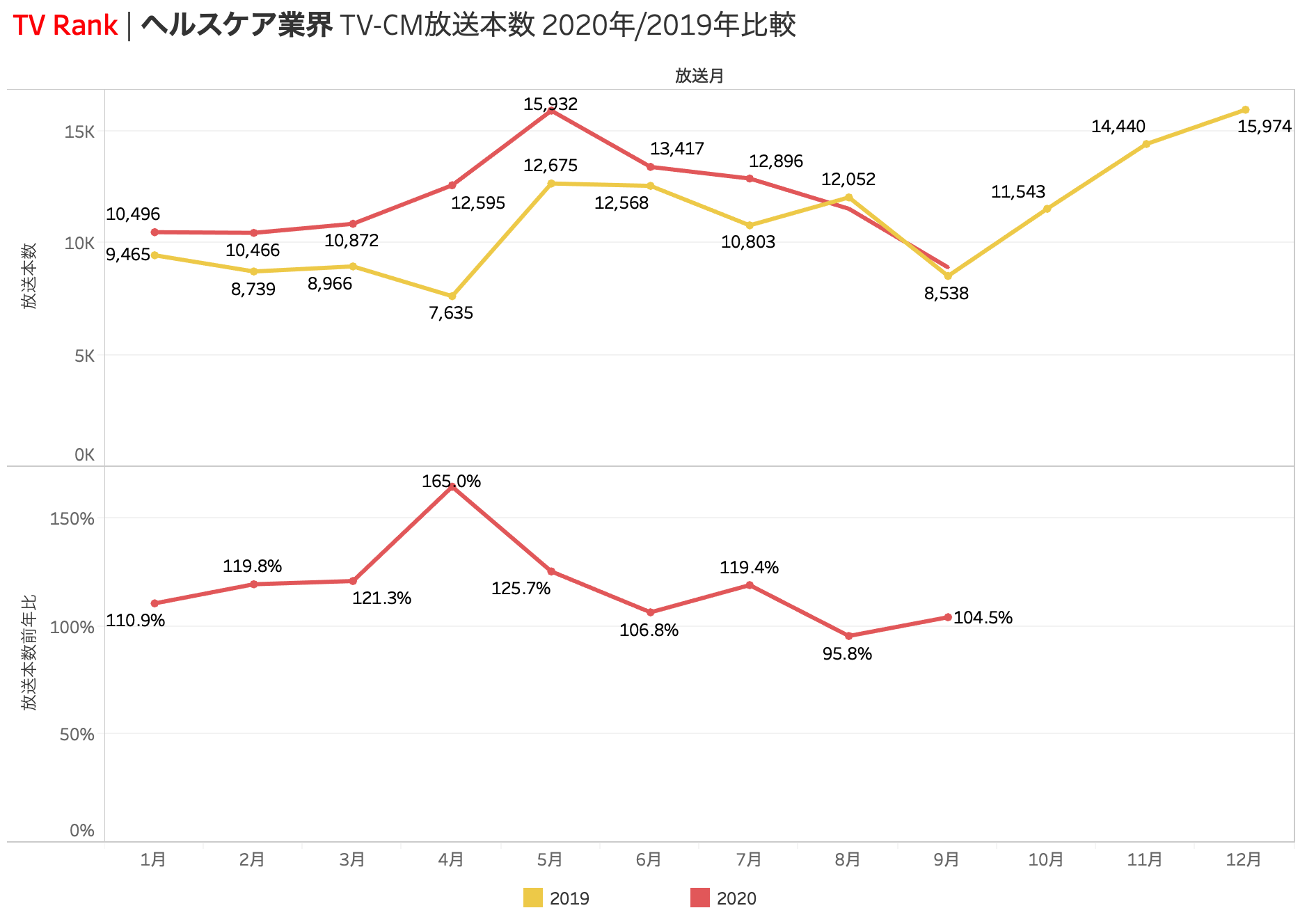

図3はヘルスケア業界の月別のTV-CM放送本数の2020年と2019年の比較だ。

デジタル業界同様、国内でコロナ禍が進行した2月以降出稿を増やし、緊急事態宣言の4月には前年比65%のプラスを記録している。緊急事態宣言下の5月には約16,000本と首位のデジタル業界並みの放送本数を記録、8月以降は昨年並みの出稿となるが、もともと秋から冬にかけての風邪薬のシーズンと年末の胃腸薬、5、6月の花粉症がヘルスケア業界のシーズナリティのピークであったところに、デジタル同様コロナがオフシーズンの底上げをもたらした形となった。

次は、これらTV-CM増の中身を、デジタル業界を例にさらに詳しく見てみよう。

4-2:7〜9月期、デジタル業界では誰がTV-CM出稿を増やし、誰が減らしたのか

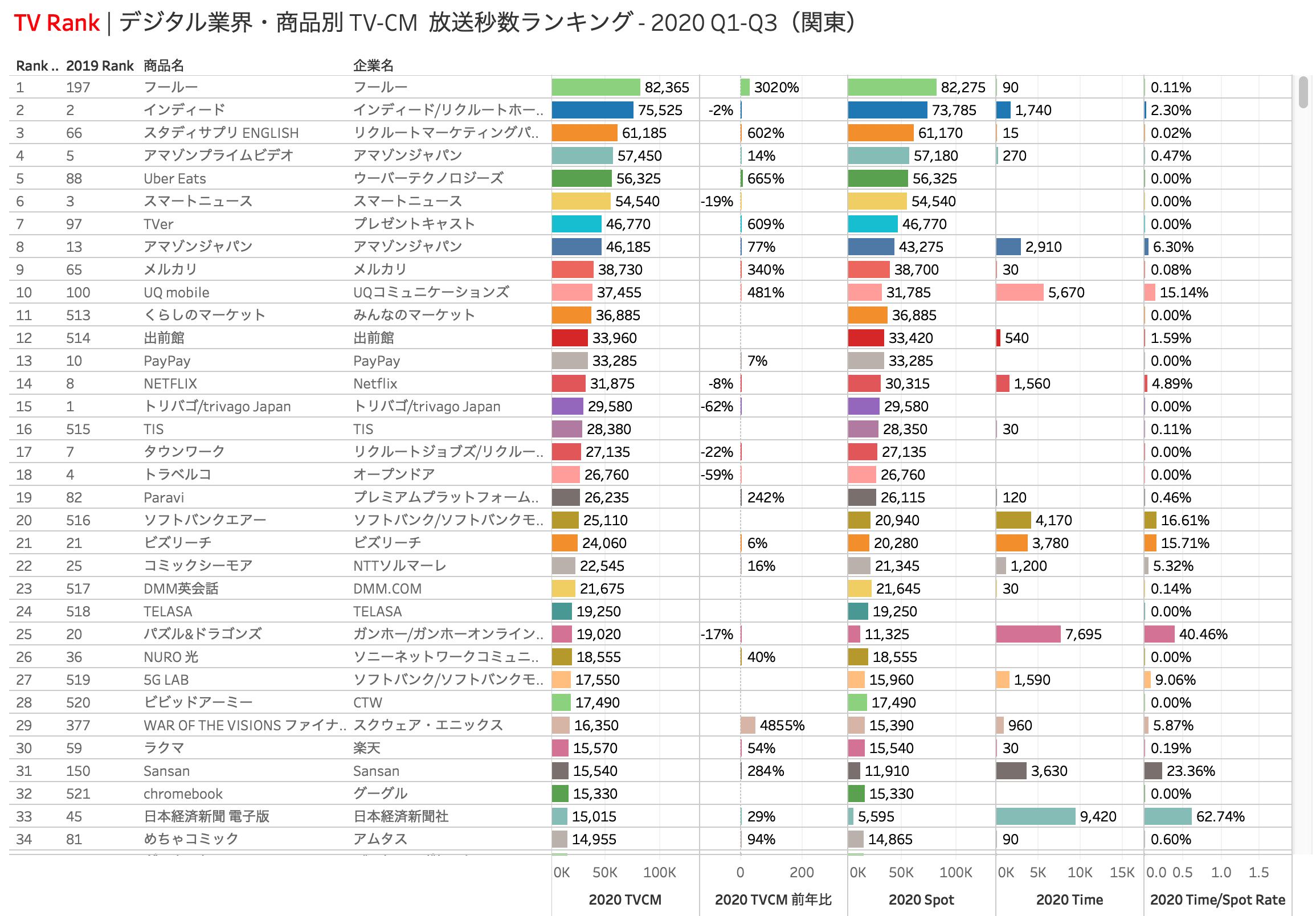

図4はデジタル業界の1月から9月までのTV-CM放送秒数を、商品ブランド別に2020年と2019年で比較したものだ。数値の単位はTV-CM放送秒数である。

前章で見たように、デジタル業界はコロナ禍に見舞われた2020年、他の多くの業界がTV-CMを減らす中で一貫して出稿を伸ばしてきた業界だ。だが実はデジタル業界内で見てみると、出稿を増やしたブランドと、必ずしもそうではないブランドが存在することがわかる。

デジタル業界といえど、全てが強気のブル型というわけではなかったのだ。

では、TV-CMの出稿を増やしたブランドと、減らしたブランドにはどのような違いがあるのだろう。

はじめに、出稿を増やしたブランドを見ていこう。

図4の前年(2019 Rank)との順位の比較を見れば、誰が出稿を増やしたのかがわかる。たとえば、2020年1〜9月期でデジタル業界のTV-CM放送秒数1位となったフールーは、前年197位からの急上昇だ。他にもここに登場する34位までのブランドの中に前年500位台から急上昇したブランドが9本もあることがわかる。197位から1位に順位を上げたフールーのように、このコロナ禍で積極的にTV-CMを活用した急上昇ブランドは、上位では以下のような顔ぶれだ。

1位(前年197位)フールー(フールー)

3位(前年66位)スタディサプリ ENGLISH(リクルート)

5位(前年88位)Uber Eats(ウーバーテクノロジーズ)

7位(前年97位)TVer(プレゼントキャスト)

9位(前年65位)メルカリ(メルカリ)

10位(前年100位)UQ mobile(UQコミュニケーションズ)

11位(前年513位)くらしのマーケット(みんなのマーケット)

12位(前年514位)出前館(出前館)

16位(前年515位)TIS(TIS)

これら2020年急上昇組のタイプをサービス内容別に分けてみると、以下のようになる。

・コンテンツ系

在宅時間が伸びてメディア接触時間が増えた結果、コンテンツ系サービスのTV-CMによる訴求が有効になった。

例)フールー、TVer、Paravi、TELASA

また、前年からの順位に極端な変動はないが上位を維持している4位のアマゾンプライムビデオ、14位のNETFLIX、さらに22位のコミックシーモアもこのコンテンツ系と言えるだろう。

・デリバリー系

ステイホームによるライフスタイルの変化で大幅に需要を伸ばしたのがこのデリバリー系だ。

例)Uber Eats、出前館

・ラーニング系

同じくステイホーム需要で 家庭内学習のチャンスが増大した。

例)スタディサプリ ENGLISH、DMM英会話

・ハウスキーピング系

これも在宅時間が増えたことによる需要増への対応だろう。

例)くらしのマーケット

・スイッチ系

リモートワークやリモート飲み会などを快適に行うには自宅のネット環境の整備も重要なテーマだ。この機会にネット契約の見直しによる乗り換え需要を狙って、UQ mobileは新料金プランを発表、ソフトバンクも「工事がいらない!さすだけで、すぐ使えるおうちのWi-Fi」をテーマに光回線とスマホ契約のセットプランを発表。コロナ禍での確実な収益化を狙ったゲリラ戦である。

例)UQ mobile、ソフトバンクエアー

・インフラ系

キャッシュレスやペーパーレスなどBtoB向けのDXソリューションを多く手がける東証1部上場の大手SIer TISが千葉雄大、古田新太を起用して企業ブランド広告を展開。

例)TIS

このように、コロナ禍で前年から大幅にTV-CMの出稿を伸ばしてきたのは、ステイホーム関連など人々の生活習慣の変化の結果急激に伸びた新規需要に対応するものであると言える。

では逆に、前年から順位を落としたのはどのようなブランドだろう。

2019年1〜9月期に1位だったトリバゴは2020年は15位に後退、前年3位であったスマートニュースも6位に、4位のトラベルコは18位、6位だったグノシーはこの表には現れない圏外の160位に後退している。

さらに圏外後退で目立つのは、前年9位のホテルズドットコムが71位、12位のタイムバンクが828位、14位のメルペイが88位、15位のホットペッパービューティが137位などだ。

これら順位を落としたブランドをタイプ別に整理すると、以下のような分類が可能だ。

・OOH系

トラベルに代表される家からの外出(Out Of Home)を前提としたサービスだ。旅行サイトのほかに美容系なども含まれる。ステイホーム期間中は完全な逆風に見舞われ、TV-CMの出稿を取りやめるブランドも相次いだ。デジタル業界では昨年まで1位だったトリバゴも、5月以降はTV-CMの出稿がゼロとなっている。本来であればGOTOトラベル・キャンペーンは旅行需要が復活しトラベル系のサービスにとってもチャンスのはずだが、トリバゴは複数のホテル予約サイトの料金をロボットが検索して比較表示するのがビジネスモデルであり、政府主導のGOTOキャンペーンのような既存業界のスキームを使ったキャッシュバックキャンペーンは、トリバゴのようなグローバルなサービスとの相性は悪いようだった。出稿1位のブランドが姿を消すと言うのは、コロナ禍がTV-CMに与えたインパクトを象徴する事例だろう。

例)トリバゴ、トラベルコ、ホテルズドットコム、ホットペッパービューティ

・スタートアップ系

デジタル系のスタートアップビジネスとTV-CMの相性はいい。特にIPOを目指すスタートアップにとっては、重要なIPO要件であるユーザー数やダウンロード数を獲得する手段として、TV-CMが有効であるからだ。放送局サイドや広告代理店サイドがどのくらいこのユーザー獲得手段としてのTV-CMへの投資効果を意識しているか分からないが、すくなくともスタートアップの資金調達ラウンドにはこのマーケティングによる成長段階が必ず組み込まれている。ただスタートアップにとってはTV-CMは収益を圧迫するコストでもあり、その投資の妥当性がどのように合理化されているのかは、放送局サイドや広告代理店から見た時の重要な継続要件になる。また、サービスの内容やビジネスモデルによってはTV-CMによるエクスパンションを始めから必要としないものもあり、ビジネスの成長ステージによってTV-CMを必要としなくなるモデルもあるので、出稿の減少がコロナ禍などの環境要因であると断定するのは難しい場合もある。

例)グノシー、スマートニュース、タイムバンク、メルペイ

いかがだろう、コロナ禍でも堅調なTV-CM出稿を見せたデジタル業界であるが、そのデジタル業界でも出稿を伸ばしたのはステイホーム関連の需要に対応したブランドであり、出稿を減らしたのもコロナ禍による環境変化に対応できなくなったブランドか、始めからこの時期の投資抑制が決まっていたのかもしれないスタートアップ系のサービスだった。

つまり、デジタル全般が良いのではなく、ステイホームで創出された新たなニーズにデジタル系のサービスが対応しやすかった結果であると言える。

これは各企業のDX戦略にも参考になるはずだ。

デジタル化は単なる手段であって、デジタル化を急いでもそれがマーケットニーズに合うかどうかはまた別の問題であるからだ。デジタルという単なる提供手段を整えたところで、問われるのはそのサービス内容そのものであり、そのサービス内容が時々のライフスタイルや環境変化に合わなければ市場性は得られない。サービスが提供する本質的な価値が時々のニーズに左右される点は、従来のアナログビジネスと何も変わらないのだ。

言えることは、デジタルは環境変化のスピードに圧倒的に早く対応できるし、また撤退も容易だと言うことだ。それが、コロナ禍のような劇的な環境変化にも、良くも悪くも対応できる、と言うことになる。

では最後に、このように変化への対応力に優れ、いまや有力な広告主となったデジタル業界が、放送業界にとっていいスポンサーであり続けていただくためには何が必要なのだろうか。

それは、一過性のキャンペーン効果の獲得か、長期的なユーザーとの関係構築を維持していけるかの違いにある。

図4の2020年のTimeとSpotのデータをご覧いただこう。これは、2020年のTV-CM放送秒数を番組提供(タイム)枠とスポット枠に分けたものだ。

デジタル系のスポンサーにとってTV-CMの効果測定、つまり投資に対する評価はCMを行うことによって獲得されたユーザー数、またはダウンロード数1件あたりのコスト、で行われることが多い。これは多くのデジタル系サービスの収益源であるデジタル広告の料金設定がそうであるからだ。デジタルメディア側ではよりシビアに獲得コストをコミットし、目標が未達の場合は広告主から料金が支払われないケースさえある。デジタル広告への広告費の支出ウエイトが高まるとともに、広告主側のカルチャーもこのようなデジタルメディア発の成果主義型の考え方が広く浸透するようになった。テレビの世界でもアクチュアルGRPがバイイングGRPに満たない場合は補填が要求されるなどはこの影響だ。

だが新規ユーザーの直接獲得だけがTV-CMの効果ではない。ネットメディアだけでは達成できないことも、TV-CMなら可能な場合も数多くある。

広告主の側もまた、エクスパンションのラウンドを超えたサービスには、リテンション(獲得したユーザーの活性化、サービス利用度の深化)による収益の最大化と継続化が最重要課題となる。たとえば、数百万ユーザーを獲得してイグジットを狙うケースと、すでに数千万ユーザーを保持していてさらに収益向上を狙うケースでは、TV-CMの使い方が変わってくるのだ。このような広告主側のフェイズに合わせてTV-CMを活用いただくには、たとえばタイムとスポットを効果的に組み合わせていくことも必要になる。TV-CMにとっての急成長業界であるデジタルは、放送局にとってはまだまだ掘れる鉱脈だ。

このあたりは放送局や広告代理店のスキルの見せ所だろう。

※エム・データのTVメタデータのうち、TV-CMデータ(関東エリア)のTV-CM業界分類(エム・データ独自分類)により集計。

※エム・データのTV-CM業界分類の名称を当記事用に一部加工・修正。

関連記事

![]()

著者:梅田仁 | Jin Umeda

ライフログ総合研究所(Life Log Lab.)所長

iPhone、iPod、iTunes、Mac、Apple TV、Apple Storeのシニア・マーケティング・プロデューサーとして、Apple(AAPL)を時価総額世界一のブランドに育て上げることに貢献。iTunesで取り扱う内外のエンターテインメント・コンテンツ、アーチストの需要トレンド、視聴者の嗜好パターン分析を通してプラットフォームメディアビジネスにも精通。2013年、ライフログ総合研究所を設立、TV Rank、Talent Rankサービスを展開中。著書:「売れない時代に売る新常識」出版文化社、2011