【TV-CM白書】第3回 「TV-CM白書、登場!!〜CMデータで銘柄分析」

Googleの「NotebookLM 音声解説」による記事要約が コチラ(右下の再生ボタン) からお楽しみいただけます!

東証上場全銘柄のTV-CM利用状況をまとめた「2023-2024 TV-CM白書 – 東証上場銘柄編」をご紹介するシリーズの3回目は、前回に続いて「CM銘柄ランキング」の各指標を使った銘柄分析についてだ。

「CM銘柄ランキング」のTV-CM指数は、全銘柄のTV-CM露出量の平均が1となるように算出されているので単純にその銘柄のCM露出が全銘柄平均の何倍であるのか、つまり絶対量の把握がしやすいということとともに、指数の基準月(2024年4月)との時系列比較、他の銘柄との相対的な比較など、CM指数を比べることでトレンドや銘柄間の規模感の違いが把握しやすいという利点がある。

またこのランキングにはCM指数の対前年増減率と対前期増減率も表示されているので、たとえば対前年、対前期とも増加傾向にあればその銘柄は強気のマーケティング(TV-CM)投資をしていると言えるし、反対に前年に対してマイナスなのであれば今年度のマーケティング活動は縮小傾向にあるのかもしれないということが判断できる。各銘柄には業種分類がされているので、TV-CMから見た業種ごとの強気銘柄、弱気銘柄の存在も明らかになる。

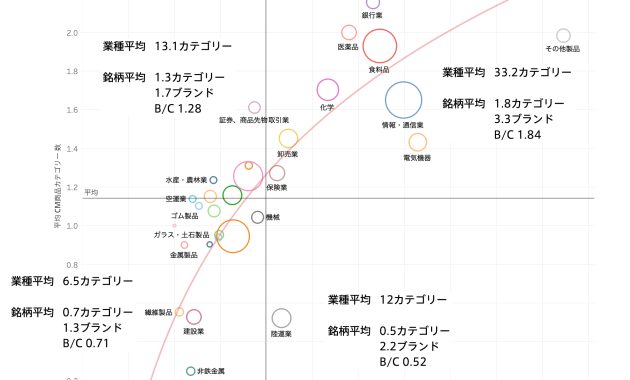

さらにこの「CM銘柄ランキング」での指標で面白いのは、「カテゴリー数」と「ブランド数」だ。カテゴリー数とはTV-CMされている商品・サービスのカテゴリーがいくつあるのかということだ。ブランド数はTV-CMされている商品・サービスのブランドの数だ。

たとえば、キリンホールディングス(東証2503)の2024年1-6月期のカテゴリー数は6、ブランド数は23であった。1カテゴリーあたりのブランド数は単純平均で3.8、つまりキリンHDという銘柄は2024年1-6月期に6つの商品カテゴリーに、カテゴリー平均3.8の商品ブランドを投入してTV-CMを行ったということになる。

商品カテゴリーとはキリンHDの場合、ビール、酒類、飲料など、商品ブランドは晴れ風、一番搾り、生茶、ファイアなどだ。「CM白書」を使えば、キリンHDのマーケティングが注力するカテゴリーがいくつありそれはどこか、それらのカテゴリーに投入されたブランドは何か、それらをCM指数によるウエイト、シェア、トレンドで定量的に把握することができるのである。

銘柄の投資効率、事業効率という観点からはできるだけ収益部門を厳選して投下資本に対する利益率を最大化し投資家にとってのリターンである配当に還元されたいと考えるだろう。そうするとこの2024年1-6月期にキリンHDがTV-CMを投下した6つの商品カテゴリーと23の商品ブランドの収益性はどうであったのかは興味深いところだ。そしてこのカテゴリー・ブランド・ポートフォリオを時系列で見た場合どのような戦略上の意思が見られ、競合と比較したときの優位性、懸念点はどこにあるのか、などといった収益性に関わる銘柄分析の基本を把握することができるのである。マーケティングの結果が実ビジネスとなり、収益となり、それが決算に反映されるには数ヶ月から半期、場合によっては年度の経過が必要になるかもしれない。つまり、この「CM白書」で得られるマーケティングの実データは財務や決算の指標に反映されるよりも数ヶ月から半期、場合によっては1年度も先行したデータであると言える。

「CM白書」にまとめられたテレビデータが無視することのできない重要なものであることはお分かりいただけるであろうか。TV-CMデータをオルタナティブデータとして活用するときの基本的なメリットがここにある。

投資という観点から企業を評価するときに、その投資効率を解き明かす示唆を提供してくれるのがこの各銘柄の実際のマーケティング活動を定量化したTV-CMデータだ。

TV-CMは各企業の事業戦略、営業戦略、マーケティング戦略に基づいて実施されており、たとえば先のキリンHDがCM実施カテゴリー数を6、実施ブランド数を23に絞り込んだ戦略的背景があるはずだ。それはそのまま経営戦略であり、投資家に対しての最適活動となっているはずだ。

銘柄全体から見た場合、CM量(CM指数)のカテゴリー配分は妥当なものなのだろうか、ブランド配分はどうか。また、個別の商品カテゴリーから見た場合、キリンHDの各ブランドはカテゴリー内でどのようなポジションにあるのか。カテゴリー占有度はどうか、収益還元性はどうか、競合排除度は機能しているか。そしてこれらを競合銘柄との関係、時系列での変化で見た場合、どのような戦略的なダイナミズムが見えてくるのか。そのシナリオは将来も有効なのか。リスクはどうか。カテゴリーごと、銘柄ごとの強弱ポイントが見えてきた場合、重要な変数は何で、閾値となる基準はどこで、その変化をどのように掴めばいいのか。

このマーケティング・カテゴリー/ブランド・ポートフォリオは有効なものなのだろうか、競合と比較した場合、どうなのだろうか。時価総額や株価から逆算した場合、何が言えるのだろうか。

いかがだろう、この「CM銘柄ランキング」がTV-CMデータをオルタナティブデータとして活用するときの基本的な視点になるといった理由がお分かりいただけただろうか。

次回は、「上昇銘柄ランキング」についてお話をさせていただく。

先行受付開始!(販売時期・価格未定)

「2023-2024 TV-CM白書 – 東証上場銘柄編」

お問い合わせはこちらまで!

- 当記事は過去のデータ(TV露出情報)に基づく分析であり、正確性や完全性、今後の株価、企業業績の見通しについて保証、推奨するものではございません。

- 当記事は特定の金融商品を推奨するものではなく、投資勧誘や投資助言を目的とするものではございません。

- 投資判断、金融取引は個々の判断において行うものであり、当記事がなんらかの推奨、保証をするものではございません。

- 当記事は予告なく修正する可能性があり、当記事の情報を利用する際は、利用に関して被った損害・損失など、その原因の如何を問わず当社は一切の責任を負いませんのでご注意ください。

■過去記事一覧■

【TV-CM白書】シリーズ

第1回 「TV-CM白書、登場!!」〜CMデータから注目銘柄を分析!〜

第2回 「TV-CM白書、登場!!〜CM銘柄ランキング」

【TV Rank FinTech 考察】シリーズ

【TV Rank FinTech 考察】第1回「テレビデータで株価を見る」

【TV Rank FinTech 考察】第2回「テレビ指数が上昇すると株価も上がる?」

【TV Rank FinTech 考察】第3回「TV-CMは株価を上げるか?」

【TV Rank FinTech 考察】第4回「テレビ指数に株価が反応する条件とは?」

【TV Rank FinTech 考察】第5回「タレントは株価を上げるか?」

【TV Rank FinTech 考察】第6回「CMクリエイティブで株価を上げる方法」

【TV Rank FinTech 考察】第7回「テレビトレンドと株価の関係」

【TV Rank Fintech 考察】第8回「TV-CM効果と株価の関係」

【TV Rank FinTech 考察】第9回「TV-CM効果と株価の関係〜2」

関連記事

![]()

著者:梅田仁 | Jin Umeda

ライフログ総合研究所(Life Log Lab.)所長

iPhone、iPod、iTunes、Mac、Apple TV、Apple Storeのシニア・マーケティング・プロデューサーとして、Apple(AAPL)を時価総額世界一のブランドに育て上げることに貢献。iTunesで取り扱う内外のエンターテインメント・コンテンツ、アーチストの需要トレンド、視聴者の嗜好パターン分析を通してプラットフォームメディアビジネスにも精通。2013年、ライフログ総合研究所を設立、TV Rank、Talent Rankサービスを展開中。著書:「売れない時代に売る新常識」出版文化社、2011