【2023-2024 TV-CM白書】第8回「ブランドランキング」でわかるカテゴリー別優良銘柄〜1. 競争型カテゴリー

Googleの「NotebookLM 音声解説」による記事要約が コチラ(右下の再生ボタン) からお楽しみいただけます!

東証上場全銘柄のTV-CM利用状況をまとめた「2023-2024 TV-CM白書 – 東証上場銘柄編」8回目は、銘柄評価を行う上での重要指標となる「ブランドランキング」を使って、「TV-CM白書」で得られるブランドやカテゴリーについての知見についてお話しさせていただく。

「銘柄ランキング」が東証上場銘柄ごと、つまり証券コードが付与された上場企業銘柄そのものについてのTV-CM実施量のランキングであったのに対して、「ブランドランキング」はその銘柄が実際にTV-CMした商品・サービスのブランドごとのランキングだ。銘柄によっては複数の商品・サービスブランドをCMしているケースも多くあるので、実際にTV-CMされたブランド単位での集計を行うことによって、銘柄のレベルをさらに一段階深掘りしたTV-CM実施ベースでの詳細分析を行うことが可能となる。その銘柄が実際にはどの商品・サービスをTV-CMしているのか、どの商品・サービスにマーケティングを注力しているのかということが、個々の商品・サービスブランド単位でわかるわけだ。

ではその銘柄のTV-CM実施内容を商品・サービスブランド単位で細分化することで、分析者にとってはどのようなメリットが生まれるのだろう。

これまでも述べてきたようにこのブランドランキングで最も重要なのは、「カテゴリーランク」と「カテゴリーシェア」の2つの指標だ。これは「TV-CM白書」の目玉の一つとも言える大変意味のある指標である。

「TV-CM白書」では商品、サービスのカテゴリーを34に分類して集計している。これは「TV-CM白書」の元となるTVの放送記録の業界標準であるTVメタデータで採用された分類と同じものだ。前回までご覧いただいた上場銘柄全体のブランドランキングとは別に、「TV-CM白書」ではこのカテゴリー分類ごとに再集計したランキングも利用することができるので、個別の商品・サービスカテゴリーごとのランキング、つまり個々の事業領域ごとのランキングを確認することができる。

そのカテゴリーでのブランドや銘柄の強さ、弱さ、ポジショニング、競合関係などを端的に把握することができるのだ。

ブランドランキングの「カテゴリーランク」は、その商品・サービスブランドが所属する商品カテゴリーでのCM指数の順位を表している。TV-CM量で見た時にそのブランドがカテゴリーで何位なのかがわかるわけだ。「カテゴリーシェア」はそのカテゴリーにおけるそのブランドのTV-CMの量が、そのカテゴリーでどの程度のシェアになるのかを表している。たとえばカテゴリーランクが1位でカテゴリーシェアが2桁、特に20%以上のシェアを持つブランドのそのカテゴリーにおける支配力は相対的に高いものであるということが言えるのではないだろうか。

もちろんカテゴリーごとにブランドの占有構造は異なってくる。1つのブランドが支配的なカテゴリーもあれば、複数の支配的グループとその他の従属的グループで構成されているカテゴリー、あるいは決定的な支配力が確立されていない群雄割拠型のカテゴリーなど、さまざまな類型の違いも想定され、分析対象とする銘柄がどのようなカテゴリーに属しているのかは興味深いところだ。

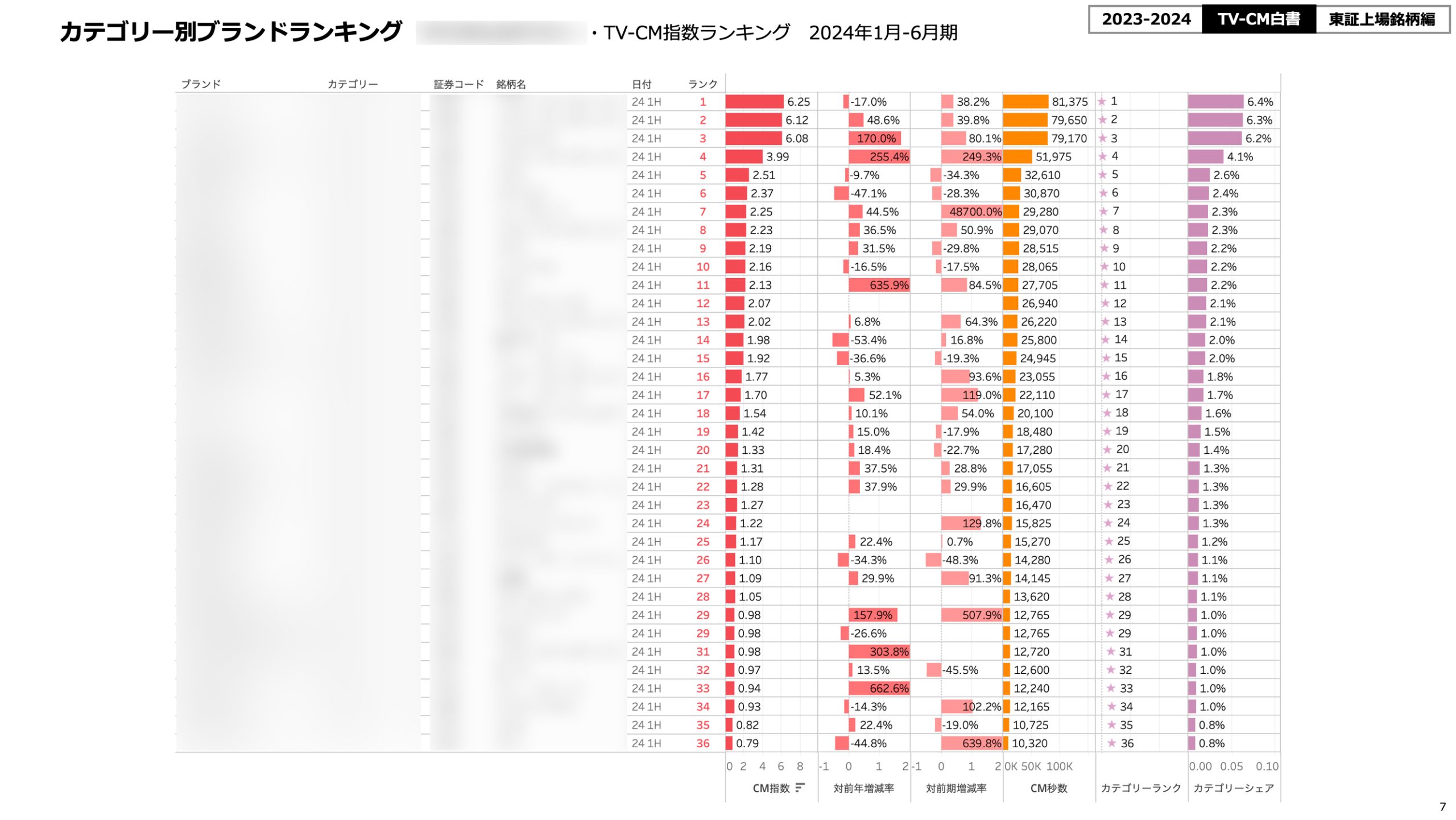

では、下記の図1をご覧いただこう。

前回までは銘柄全体のブランドランキングをご紹介してきたが、今回は単一のカテゴリーで集計された個別のカテゴリーのブランドランキングを見ていく。

図1は、「カテゴリー別ブランドランキング」の一例、TV-CMの実施銘柄数が比較的多いカテゴリーの例である。TV-CM実施銘柄数が多いということは、ビジネス的にもメジャーなカテゴリーであり、銘柄間の競合が激しいカテゴリーである。多くの銘柄が様々なブランドで活発なTV-CM投資を行っており、ここでのCM効果がビジネスにも直結するであろう重要な商品カテゴリーだ。

このカテゴリーはTV-CMの実施銘柄数が比較的多いため、TV-CM量の目安となるCM指数が1を超えるブランドが28も存在し、上位の3ブランドのCM指数はそれぞれ6を超えている。指数=1未満の29位以下のブランドも0.9台や0.8台が多く、このカテゴリーのブランドのCM指数が高いレベルで拮抗しているのがわかる。

CM指数は全銘柄平均のTV-CM露出量を1とした時の指数であるので、このカテゴリーでCM指数=1を超えている28のブランドは、それぞれのブランド単体ですでに全銘柄平均のTV-CM量を超えているということになる。商品・サービスブランド単体のTV-CM量が、企業銘柄全体のTV-CM量を凌駕するレベルにあり、そのようなメジャーブランドが複数存在し互いに競合しているカテゴリーなのである。TV-CM量のメジャーなトップブランドが複数集まる活気のある商品カテゴリーであると言えるだろう。

ご紹介したこのカテゴリーのようにCM指数=1を超えるブランドが複数存在する商品カテゴリーは全34カテゴリー中14存在する。全34カテゴリー中の14、つまり41.2%の商品カテゴリーがTV-CMを積極活用するブランドが複数存在するカテゴリーということになる。各銘柄のマーケティングが活発な、花形ビジネスカテゴリー群だ。

それとは別に、CM指数=1超のブランドが1つしか存在しないカテゴリーの数は9、これは全体の26.5%にあたり、残りの11カテゴリー(32.4%)はCM指数=1超のブランドが一つも存在しないカテゴリーとなる。

整理すると全商品カテゴリーのうち41.2%がCM指数=1超のブランドが複数存在する「複数ブランド競合型」、26.5%がCM指数=1超のブランドが1つだけ存在する「単一ブランド型」、残りの32.4%がCM指数=1超のブランドが存在しない「マイナーブランド型」のカテゴリーであると言える。

CM指数の大小で見た場合、34の商品カテゴリーは「複数ブランド競争型」(41.2%)、「単一ブランド支配型」(26.5%)、「マイナーブランド共存型」(32.4%)に分けることができるのだ。

「複数ブランド競争型」とはCM指数=1超のTV-CM積極活用ブランドが複数存在するブランド競合の激しいカテゴリー、「単一ブランド支配型」とはCM指数=1超のブランドが1つしか存在しない単一ブランドによる支配的傾向が想定されるカテゴリー、「マイナーブランド共存型」とはCM指数=1超のブランドが存在しないTV-CM活用度の低いブランド群による低位安定傾向のカテゴリーである。

今回ご紹介する図1は「複数ブランド競争型」カテゴリーの一例であると言えるが、このようなTV-CMを積極活用するブランドが複数存在するブランド競争型カテゴリーの特徴としてどのようなことが言えるだろうか。

図1を見ていただくと、カテゴリーシェアが6%以上あるブランドが1位から3位までの3ブランドあるのがわかる。CM指数もそれぞれ6以上あり、この上位3ブランドだけで全銘柄平均の6倍以上のTV-CMを実施していることがわかる。この商品カテゴリーではこの上位3ブランドがBig3のポジションを占めていることがわかる。

Big3のCM指数が奇しくも6台で並んでいるのは、このカテゴリーでトップレイヤーにいるための指数レベルが6であることを各々が認識しているからであろう。つまり、誰かが新たにこのBig3のレベルに割って入りたければ、CM指数が最低でも6は必要であり、それより上を目指すのであれば6以上の投資が必要であることが、カテゴリーのプレイヤーたちには認識されていると考えていい。現状では指数6を維持すればトップレイヤーの一員でいられるというのがこのカテゴリーでの共通認識だ。つまり、指数の数値には人為的、戦略的な合理性があり、CM指数を使うことでそれが定量的に把握できることがお分かりいただけるであろうか。

このBig3ブランドに続くのがカテゴリーシェア4%台の第4位ブランドで、Big3とこのNo.4ブランドのシェアを合わせると23%になる。Big3に第4位を足したBig3+1が、この商品カテゴリーでは大きな存在感を発揮しているであろうトップブランド群であると言える。

このBig3+1に次ぐレベルはカテゴリーシェア2%台のブランドが11、次のレベルはカテゴリーシェア1%台のブランドが19という構成である。

Big3+1のカテゴリーシェア合計が23.0%、2%台の11ブランドグループのシェア合計は24.4%、1%台の19ブランドグループのシェア合計が23.6%となる。興味深いのは、それぞれのグループのシェア合計が23-24%台と同じぐらいの規模になっていることだ。Big3+1が上位1/4を占め、2%台の11ブランドが中の上位1/4、1%台の19ブランドが中の下位1/4、残りの175ブランドが最下位1/4を占める。各ブランドレイヤー間で規模の最適化が起きているようなシェア構成だ。各レイヤーをそれぞれメジャー4ブランド(Big3+1)、ミドル11ブランド(シェア2%台)、マイナー19ブランド(シェア1%台)、ロングテール175ブランド(シェア1%未満)とセグメンテーションしても面白いかもしれない。

これはCM指数によるセグメンテーション、つまりマーケティング規模によるブランド・セグメンテーションだが、ここに売り上げ、利益、マーケットシェアなどの数値を入れてみると色々な絵が立体的に見えてくるだろう。4セグメントの中での勝ち筋負け筋が浮かび上がってくるはずだ。銘柄評価の出発点は、こんなところからも可能なのである。

さらに詳しく個別のブランドの立ち位置や戦略を見る場合は、「カテゴリー別ブランドランキング」の対前年増減率、対前期増減率が有効だ。そう、トレンドを見るのである。ご紹介したようにこの商品カテゴリーはメジャー4、ミドル11、マイナー19、ロングテール175のレイヤーに4分割されているので、分析対象のブランドが対前年、対前期でも同じレイヤーに存在するのか、それともレイヤー間の移動をしているのかどうかがわかる。ステイのブランド、ステップアップしているブランド、逆にダウンしたブランドが見えてくるわけだ。仮にそのブランドのレイヤーポジションがステイでも、競合ブランドや比較対象ブランドはレイヤー移動をしているかもしれない。

レイヤー上昇があればその上昇要因には何があったのか、下降があればそれもまた何が原因なのか、大いに気になるところだ。分析の興味は尽きないはずだ。

ご紹介してきたように各レイヤーはそれぞれ約1/4のシェアを綺麗に分け合っているように見える。まるであらかじめ用意された配分スロットにそれぞれが均等に分布しているかのようだ。ちなみにメジャー4ブランドのCM指数平均は5.61、ミドル11は2.16、マイナー19は1.21、ロングテール175では0.16、なんとなく数学的な美しさによる均衡を感じていただけるであろうか。もしかするとここにも黄金比率が存在するのであろうか。

先に述べたようにTV-CMの配分は最終的には人間の意思決定に基づいて行われる。そこには、自ブランドをどのポジションに持っていくか、それにはTV-CM量がどの程度必要か、といった判断が介在するわけだ。なんとなく法則化した数字の世界の中で相対的な配分が行われているように見えるのは理由があることかもしれないし、それであるからこそこれらのアロケーションからブランドごと、銘柄ごとのシナリオを推察するのは意味深いのではないだろうか。

間違いなく言えることは、この数値は見るべきであるということ、このデータは入手すべきであるということ、「TV-CM白書」は銘柄分析、ブランド分析に必須の資料であるということだ。

「TV-CM白書」を使った銘柄分析でどのような示唆が得られるのか、お分かりいただけたであろうか?

今回は「複数ブランド競争型」カテゴリーについてご紹介したが、次回はCM指数=1超のブランドが1つしか存在しない「単一ブランド支配型」カテゴリーの例をご紹介する。そこにはどのような世界が広がっているのだろうか。

先行受付開始!(販売時期・価格未定)

「2023-2024 TV-CM白書 – 東証上場銘柄編」

お問い合わせはこちらまで!

- 当記事は過去のデータ(TV露出情報)に基づく分析であり、正確性や完全性、今後の株価、企業業績の見通しについて保証、推奨するものではございません。

- 当記事は特定の金融商品を推奨するものではなく、投資勧誘や投資助言を目的とするものではございません。

- 投資判断、金融取引は個々の判断において行うものであり、当記事がなんらかの推奨、保証をするものではございません。

- 当記事は予告なく修正する可能性があり、当記事の情報を利用する際は、利用に関して被った損害・損失など、その原因の如何を問わず当社は一切の責任を負いませんのでご注意ください。

次の記事は以下のリンクからご確認いただけます。

第9回「ブランドランキング」でわかるカテゴリー別優良銘柄〜2. 支配型カテゴリー

■過去記事一覧■

【TV Rank FinTech】シリーズ

【 TV Rank FinTech -01】リターンはTOPIXの8倍!上昇銘柄リストが毎週手に入る

【 TV Rank FinTech -02】リターンは日経平均の14倍!毎週平均100件の上昇銘柄リストが手に入る

【 TV Rank FinTech -03】増収銘柄率87.7%!TV-CMデータで増収増益銘柄を決算発表前にチェックする

【テレビ銘柄白書】シリーズ

【テレビ銘柄白書 2024-2025-1】「テレビは上場銘柄の情報量測定器として最適なメディア」

【テレビ銘柄白書 2024-2025-2】「テレビを上場銘柄の情報量測定器として使う」

【テレビ銘柄白書 2024-2025-3】「”テレビ指数”で騰落銘柄を事前にチェック!」

【テレビ銘柄白書 2024-2025-4】「”テレビ指数”で他者よりも早くトレンド変化の予兆を掴む!」

【テレビ銘柄白書 2024-2025-5】「”テレビ指数”で業種・業界分析!」

【テレビ銘柄白書 2024-2025-6】「”テレビCM指数”で出来る業種・業界分析!」

【TV-CM四季報】

【TV-CM四季報】秘密のデータで市場に先行!CM指数で増収増益シグナルを事前に把握!

【テレビ指数】シリーズ

第1回 【テレビ指数】パフォーマンスはTOPIXの3.2倍!

第2回 【テレビ指数】勝率8割!テレビ指数の上昇期に株価も上昇!!

第3回 【テレビ指数】上昇アラートが週97銘柄、勝率78.6%、平均騰落率は+5.5%!

第4回 【テレビ指数】増収率90%以上!CM指数で決算前に増収増益銘柄を把握!

【TV-CM白書】シリーズ

第1回 「TV-CM白書、登場!!」〜CMデータから注目銘柄を分析!〜

第2回 「TV-CM白書、登場!!〜CM銘柄ランキング」

第3回 「TV-CM白書、登場!!〜CMデータで銘柄分析」

第4回 「上昇銘柄ランキング!」

第5回 「下降銘柄ランキング」〜要注意銘柄はここで見分ける!

第6回 「ブランドランキング」〜優良銘柄はこれでわかる!

第7回 「ブランドランキング」からわかる優良銘柄とは?

第8回「ブランドランキング」でわかるカテゴリー別優良銘柄〜1. 競争型カテゴリー

第9回「ブランドランキング」でわかるカテゴリー別優良銘柄〜2. 支配型カテゴリー

第10回「ブランドランキング」でわかるカテゴリー別優良銘柄〜3. マイナーブランド型

【TV Rank FinTech 考察】シリーズ

【TV Rank FinTech 考察】第1回「テレビデータで株価を見る」

【TV Rank FinTech 考察】第2回「テレビ指数が上昇すると株価も上がる?」

【TV Rank FinTech 考察】第3回「TV-CMは株価を上げるか?」

【TV Rank FinTech 考察】第4回「テレビ指数に株価が反応する条件とは?」

【TV Rank FinTech 考察】第5回「タレントは株価を上げるか?」

【TV Rank FinTech 考察】第6回「CMクリエイティブで株価を上げる方法」

【TV Rank FinTech 考察】第7回「テレビトレンドと株価の関係」

【TV Rank Fintech 考察】第8回「TV-CM効果と株価の関係」

【TV Rank FinTech 考察】第9回「TV-CM効果と株価の関係〜2」

関連記事

![]()

著者:梅田仁 | Jin Umeda

ライフログ総合研究所(Life Log Lab.)所長

iPhone、iPod、iTunes、Mac、Apple TV、Apple Storeのシニア・マーケティング・プロデューサーとして、Apple(AAPL)を時価総額世界一のブランドに育て上げることに貢献。iTunesで取り扱う内外のエンターテインメント・コンテンツ、アーチストの需要トレンド、視聴者の嗜好パターン分析を通してプラットフォームメディアビジネスにも精通。2013年、ライフログ総合研究所を設立、TV Rank、Talent Rankサービスを展開中。著書:「売れない時代に売る新常識」出版文化社、2011